این مقاله را به دوستان خود پیشنهاد دهید

ما برای حضور اثرات تحرک آنی در بازار ارز های رمزنگاری شده آزمایش می کنیم و همبستگی شرطی پویای (DCC) بازده بین نمونه های تغییر ارزهای رمزنگاری شده و دارایی های سنتی را تخمین می زنیم. ابتدا، نمونه های سرمایه گذاری مطابق استراتژی تغییر کلاسیک J / K ساخته می شود و از داده های روزانه دوازده ارز رمزنگاری شده برای بیش از سه سال استفاده می کند. ما وجود تاثیر تغییرات را شناسایی می کنیم، که برای نمونه های کوتاه مدت بسیار قابل توجه است اما در درازمدت از بین می رود. سپس، ما نشان می دهیم که همبستگی متقابل بازده هفتگی بین نمونه تغییر ارز های رمزنگاری شده و دارایی های سنتی برخلاف همبستگی بازده بین دارایی های سنتی است. در آخر، ما می دانیم که نمونه تغییر ارزهای رمزنگاری شده نه تنها مزایای ایجاد تنوع را ارائه می دهد بلکه می تواند یک مانع و یک پناهگاه امن برای دارایی های سنتی باشد.

بازار ارز رمزنگاری شده به یک مسئله سرمایه گذاری مکرر تبدیل شده و به همین دلیل، رشد چشمگیری در تحقیقات صورت گرفته است که درصدد درک ماهیت این بازار هستند. تاکنون مقالات تجربی دانش ما را در مورد رفتار و ویژگی های ارزهای رمزنگاری شده به طور قابل توجهی بهبود بخشیده اند. به طور خاص، ارزهای رمزنگاری شده تمایل دارند روندهای حافظه طولانی را دنبال کنند (Phillip و همکاران، 2018)، اما در میزان کارآیی اطلاعاتی (در داخل) متفاوت هستند (Urquhart، 2016؛ Bariviera، 2017؛ Nadarajah and Chu، 2017). ارزهای رمزنگاری شده هیچ ارزش ذاتی ای ندارند و بنابراین نسبت به سایر ارزها برای حباب های سوداگرانه مستعدتر هستند (Cheah and Fry، 2015). ارزهای رمزنگاری شده بسیار ریسک پذیر (Pelster و همکاران، 2019) و فرار هستند (Dwyer، 2015؛ Katsiampa، 2017؛ Chaim and Laurini، 2018) و می توانند برای معامله گران سوداگر جذاب باشند (de la Horra و همکاران، 2019). نکته قابل توجه، آنها می توانند به معامله گرانی سود دهند که انتظار دارند برندگان گذشته برندگان آینده شوند و بازندگان گذشته به باختن در آینده ادامه دهند. (Kristoufek، 2013؛ Grobys و Sapkota، 2019). این نشان دهنده معاملات لحظه ای است، که دارایی های کوتاه مدت بدترین عملکرد را دارند و دارایی های بلندمدت در جایگاه بهتری هستند (Jegadeesh و Titman، 1993).

به موازات تحقیقات متقابل تجارت در سهام، ارزهای خارجی و بازارهای کالایی (به عنوان مثال Miffre و Rallis، 2007 ؛ Menkhoff و همکاران، 2012)، ارز رمزنگاری شده یک زمینه پرسود برای استراتژی های تغییر فراهم می کند. ابتدا، ارزهای رمزنگاری شده در بسیاری از سیستم عامل های تجاری (به عنوان مثال، Etoro.com) محدودیت های فروش کوتاه مدت ندارند. دوم، استراتژی های تغییر به دلیل هزینه های ناچیز مورد نیاز برای ذخیره دارایی های دیجیتال جذاب هستند. سوم، مطابق Bitinfocharts.com هزینه معاملات پایین بوده و بسته به بستر مبادله بازار متفاوت است. از این رو، بعید است بازده حاصل از معاملات لحظه ای تحت تأثیر هزینه های اجرای استراتژی قرار گیرد. به بهترین دانش ما، فقط Grobys و Sapkota (2019) معاملات لحظه ای در بازار ارزهای رمزنگاری شده را بررسی می کنند. در Grobys و Sapkota (2019)، استراتژی های معاملات دوره تشکیل 12، 6 و 1 ماهه و یک دوره برگزاری 1 ماهه را شامل می شود. جالب اینجاست که آنها هیچ مدرکی مبنی بر بازده قابل ملاحظه ای پیدا نمی کنند. یک توضیح قابل قبول این است که بازده ارز رمزنگاره شده بسیار بی ثبات است (Baek و Elbeck، 2015)، که ممکن است اثرات معکوس داخلی ماهانه را ایجاد کند. با توجه به این توضیحات، استراتژی های تغییر ما از آنها برای بهره برداری از دوره های کوتاه مدت استفاده می کنیم.

بخش دیگری از مقاله، که اخیراً به عنوان نقطه عطفی در تحقیقات ارز های رمزنگاری شده تبدیل شده است، بررسی می کند که، چگونه ارزهای رمزنگاری شده با دارایی های مالی سنتی در ارتباط هستند. در همین راستا، Platanakis و Urquhart (2019b) دریافتند که ارزهای رمزنگاری شده می توانند کاندیداهای عالی برای یک سبد دارایی متنوع و مناسب باشند و ممکن است مزایای ایجاد تنوع را برای سرمایه گذاری های کوتاه مدت ارائه دهند (Corbet و همکاران، 2018). علاوه بر این، در حالی که بیت کوین از دارایی های سنتی جدا شده است (Baur و همکاران، 2018)، همبستگی عقب مانده با آنها را نشان می دهد (Corbet و همکاران، 2019).

در برابر این پیش زمینه، آزمایش می کنیم که آیا استراتژی های تغییر کوتاه مدت بازده مثبتی دارند و تنوع، موانع و یا مزایای پناهگاه امن آنها را برای سرمایه گذاران کشف می کنیم.

ما چهار سهم داریم. اول، با طراحی و استفاده از استراتژی های تغییر کوتاه مدت (حداکثر 1 ماه)، این مطالعه از Grobys و Sapkota (2019) که مرکز استراتژی های تغییر بیشتر از 1 ماه قرار دارند، جدا می شود. دوم، بر خلاف Grobys وSapkota (2019)، در جایی که نمونه های تغییر نمی توانند براساس ریسک تنظیم شوند، ما میزان ریسک را بر اساس نرخ بهره بدون ریسک در نظر می گیریم و نمونه های تغییری خود را با ضریب تعدیل ریسک مقیاس می کنیم. سوم، استراتژی های تغییر در این عامل مطالعه در هزینه معقول معامله، و بنابراین بیشتر با شرایط دنیای واقعی پیرامون تصمیمات سرمایه گذاران ارز های رمزنگاری شده می شوند. چهارم، تحقیقات ما به مقالاتب که مزایای ایجاد تنوع را ارزیابی می کنند (مثلاً، Platanakis و Urquhart، 2019a) و خصوصیات مانع و پناهگاه امن ارزهای رمزنگاری شده (مثلاً بوری و همکاران، 2017a,b) کمک می کند. با این حال، در حالی که بوری و همکارانش (2017a,b) به طور خاص روی بیت کوین تمرکز می کنند، می پرسیم که آیا ویژگی های ذکر شده در بالا به سبد خرید ارزهای رمزنگاری شده اعمال می شود یا خیر.

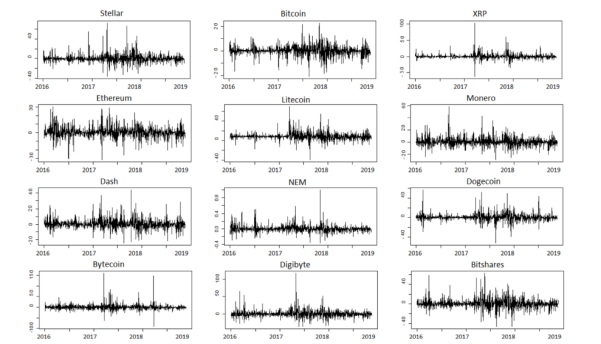

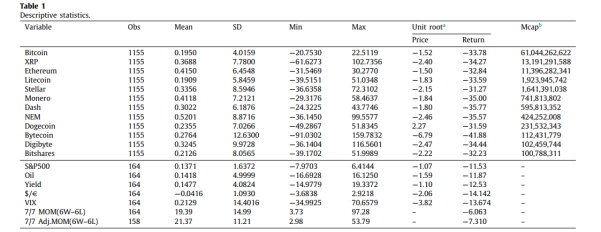

نمونه ما شامل قیمت های بسته شدن روزانه در بازه زمانی 1/12/2015 تا 29/1/2019 برای 12 ارز رمز نگاری شده از Coinmarketcap.com است. این انتخاب براساس (i) ارزهای رمزنگاری شده با بیشترین سرمایه در بازار است (به جدول ، Mcap >100 میلیون دلار مراجعه کنید) و (ii) داشتن بیش از سه سال داده. بنابراین، نمونه های تغییر تعداد کافی از مشاهدات را برای استنباط معنی دار ما فراهم می کند. جدول 1 و شکل 1 بازده روزانه این ارزهای رمزنگاری شده را نشان می دهد.

شکل 1. بازده ارز های رمزنگاری شده. توجه: بازده روزانه در 12 ارز رمزنگاری شده نمایش داده می شود. بازده به عنوان برگشتی( بازده = 100 ∗ ln ( 1Pricet / Pricet −) )محاسبه می شود. محور افقی نشانگر زمان از 1/12/2015 تا 29/1/2019 و محور عمودی درصد بازده است.

ما از استراتژی موسوم به (J / K) Jegadeesh and Titman، 1993 برای ساخت نمونه های تغییر استفاده می کنیم، جایی که J دوره شکل گیری است (در تعداد روز) و K مدت زمان برگزاری است. این استراتژی براساس بازده تجمعی طی روزهای گذشته J، ارزهای رمزنگاری شده را انتخاب می کند. در آغاز روز t، ارزهای رمزنگاری شده بر اساس بازده آنها در روزهای گذشته J به ترتیب نزولی قرار می گیرند. براساس این رتبه بندی ها، 12 ارز رمزنگاری شده به دو سبد تقسیم می شوند. نمونه “برندگان” (برندگان) یک نمونه کار مشابه وزن از 6 ارز رمزنگاری شده برتر است، در حالی که نمونه “بازنده ها” (بازندگان) یک نمونه به همان اندازه وزن 6 ارز رمزنگاری شده پایین است. برای استحکام، ما همچنین 3 ارز رمز نگاری شده برتر و3 ارز رمزنگاری شده از آخر را در نظر می گیریم. استراتژی تغییر، نمونه برنده و بازنده را خریداری می کنند، MOM = برندگان − بازنده ها را می فروشد و MOM بازده درصد هفتگی از سبد تغییر است. این موقعیت را در روز t + K می بندد. سپس بازده تجمعی در ارزهای انفرادی طی روزهای J گذشته محاسبه می شود.

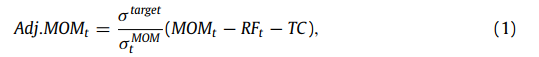

علاوه بر این، به طور مشابه با Barroso و Santa-Clara (2015)، ما یک نمونه تغییر تنظیم ریسک ایجاد می کنیم. برای این منظور، یک نمونه تغییر برای هر دو نرخ بدون ریسک (RF) و هزینه معاملات (TC) تنظیم می شود. در مرحله دوم، Brauneis و Mestel (2018)، Kraken.com و Bitinfocharts.com برای هر تجارت 26 امتیاز پایه دارند.

که در آن MOM همانطور که قبلاً تعریف شده بازده نمونه تغییر(اندازه گیری نشده) است. این استراتژی مدیریت ریسک از نوسانات متوسط فراریت (σtMOM) نسبت به شش دوره قبلی به منظور هدف قرار دادن نوسانات ثابت (σtarget) استفاده می کند. نسبت (σtarget/ σtMOM) نشان می دهد که در دوره های کم (زیاد) نوسانات در بازار، معامله گران حرکت مقادیر بزرگتر (کوچکتر) را در نمونه تغییر (غیرقابل استفاده) سرمایه گذاری می کنند. در نتیجه، بازده در نمونه تغییر تنظیم تعدیل ریسک ناپایدار می شود. شایان ذکر است که یک تغییر لحظه ای با ساختن یک استراتژی کوتاه مدت 100٪ توسط خود تأمین می شود، که بدون فرض هزینه های اهرم قابل مقیاس است.

اکنون همبستگی های پویا بین یک نمونه تغییر ارز رمزنگاری شده و سایر دارایی های سنتی در فرکانس هفتگی (J / K = 7/7) را بررسی می کنیم. برای این منظور، ما از یک مدل VAR () -DCC-MGARCH (، 1) استفاده می کنیم، که شامل همبستگی های شرطی پویا است، که توسط Engle سال 2002 توسعه داده شده است. اگرچه مطالعات تجربی با استفاده از مدلهای بهینه سازی نمونه ها، تجزیه واریانس تعمیم یافته و معیارهای عملکردی مختلف، ویژگی های ریسک و بازده ارزهای رمزنگاری شده را به عنوان دارایی های مالی مورد بررسی قرار داده است (Corbet و همکاران، 2018؛ Platanakis و همکاران، 2018؛ Phillip وهمکاران، 2018) VAR ()-DCC-MGARCH (، 1) می تواند برای سه دلیل بعدی یک تصویر مفصل تر ترسیم کند. اول، آن را برای تشخیص تغییرات در طول زمان در همبستگی ها مجهز کرده است. دوم، آن پراکندگی ناپایداری پویا بین بازده دارایی غیرقابل پیش بینی را بررسی می کند. سوم، ناهمگونی و نوسانات زیاد را کنترل می کند.

فرض می کنیم که مدل میانگین شرطی تجزیه VAR (1) به شرح زیر است:

![]()

Yt یک بردار mبعدی است که شامل درصد بازده هفتگی دارایی های سنتی است. به طور خاص، مطابق با Bouri و همکاران (2017b) و Corbet و همکاران (2018)، ما شاخص کامپوزیت S&P500 (S & P500)، نفت خام (Oil)، عملکرد 10 ساله به سررسید اوراق خزانه داری (بازده)، نرخ ارزEUR / USD ($ / e) و شاخص نوسانات سهام S & P500 را درگزینه های فهرست (VIX) نظر می گیریم . داده های مربوط به این متغیرها از Datastream بازیابی می شوند. ما همچنین می خواهیم بازده نمونه تغییر (MOM) را اضافه کنیم.Yt− شامل بازده های تاخیر است، €t یک بردار از اصطلاحات آشفتگی تصادفی است، vt یک بردار از نوآوری های عادی است که بطور یکسان و مستقل توزیع شده است، و Ht واریانس شرطی و ماتریس کواریانس است:

![]()

در اینجا Dt یک ماتریس مورب از واریانس های شرطی از GARCH (،1) یک متغیره است، و Rt ماتریس همبستگی متغیر تغییر زمان است (برای مطالعه بیشتر به Engle مراجعه کنید، 2002).

برای اینکه بطور رسمی ارزیابی کنیم که آیا می توان یک نمونه تغییر ارز رمزنگاری شده را به عنوان یک تقسیم کننده، مانع یا پناهگاه امن در نظر گرفت ، معادله رگرسیون OLS زیر را در نظر می گیریم (Ratner and Chiu، 2013؛ Bouri و همکاران، 2017a,b):

![]()

در اینجا DCCt همبستگی شرطی پویا دو طرفه (یک عنصر خارج از مورب Rt ماتریس) بین تغییر7/7 (6W-6L) و هر دارایی سنتی دیگر است. DUM یک متغیر ساختگی است ، که در صدک های پایین (1 ، q = 10٪ ، ٪ و ٪) از توزیع بازده دارایی سنتی ، ارزش 1 را به خود اختصاص می دهد. براساس اصول کلی ، دارایی به عنوان یک تعدیل کننده (مانع ضعیف ، مانع قوی) در نظر گرفته می شود ، اگر به طور متوسط ، به ترتیب به طور مثبت (بدون همبستگی ، همبستگی منفی) با دارایی یا سبد دیگر مرتبط باشد. در حالی که اگر یک دوره منفی یا بدون همبستگی با دارایی دیگر در یک دوره آشفتگی نشان دهد ، به عنوان یک پناهگاه امن تلقی می شود (Ratner و Chiu، 2013). از این رو ، اگر اصطلاح ثابت (a) مثبت و معنادار باشد (ناچیز ، منفی و قابل توجه) ، می توان نمونه تغییر ارز رمزنگاری شده را به عنوان یک تغییر دهنده (مانع ضعیف ، مانع قوی) درک کرد (Bouri و همکاران ، 2017a,b). اگر ضرایب a ، a و a ناچیز یا منفی باشند ، نمونه تغییرات یا به ترتیب ضعیف یا یک پناهگاه امن قوی در برابر تغییرات در دارایی یا سبد دیگر به ترتیب است (Bouri و همکاران ، 2017a,b).

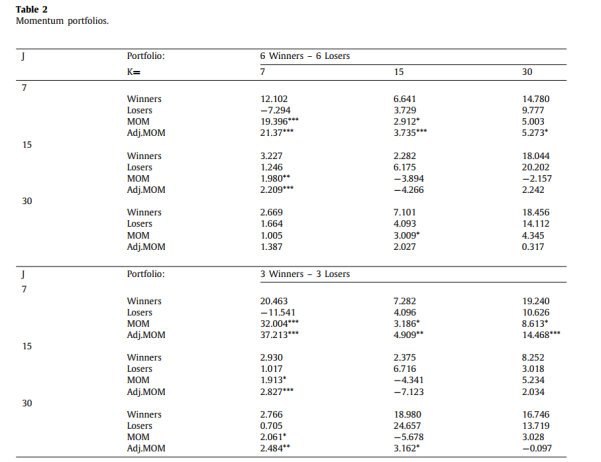

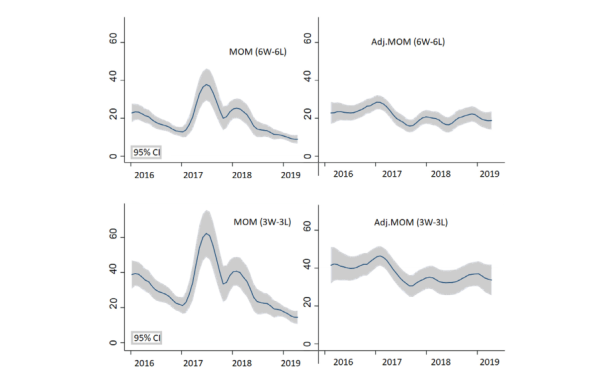

این بخش را با گزارش استراتژی های تغییر شروع می کنیم. جدول ، 9 استراتژی تغییر را با مقادیر J و K در ، 15 و 30 روز نشان می دهد. اگرچه نمونه برندگان به طور کلی بر بازنده ها تسلط دارد ، نتایج فقط برای تغییر کوتاه مدت (7/7 ، 7/15 ، 7/30 و 15/7) قابل توجه است ، که بخشی از یافته های گزارش شده در Grobys و Sapkota (2019) را اثبات می کند. . استراتژی 7/7 سودآورترین است؛ این نرخ بازده هفتگی 19٪ را دارد، که 12٪ از آنها به موقعیت طولانی برندگان و ٪ به موقعیتی کوتاه از بازندگان اختصاص می یابد. ما همچنین سودآوری معاملات حرکت را در 3 ارز رمزنگاری شده ابتدای جدول و 3 ارز رمزنگاری شده در آخر جدول را بررسی می کنیم. به همین ترتیب، استراتژی 7/7 بازده مثبت و معنادار 32٪ را به همراه دارد. با کنترل ناپایداری و هزینه های معامله ، بازده تغییر کوتاه مدت مثبت و قابل توجه باقی می ماند ( به Adj.MOM در جدول 2 مراجعه کنید). همانطور که انتظار می رفت (Barroso و Santa-Clara، 2015)، Adj.MOM از نظر MOM بالاتر است ، گواهی می دهد که استراتژی پیشنهادی مدیریت ریسک از سوداگران شتاب در بازار ارز رمزنگاری شده سود می برد. در این راستا ، شکل 2 نشان می دهد که چگونه بازده در استراتژی 7/7 در طی یک دوره 164 هفته (09/12 / 2015-29 / 1/2019) باز می گردد.

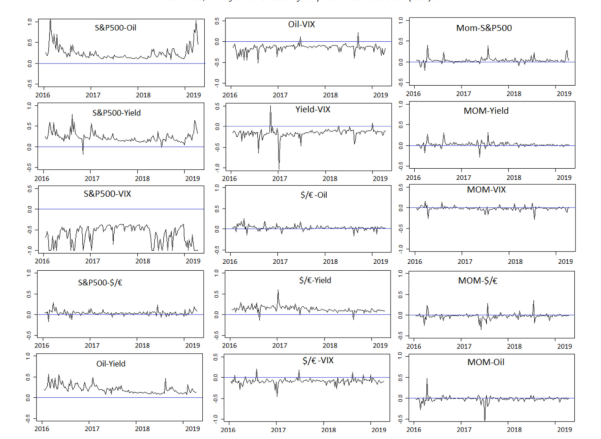

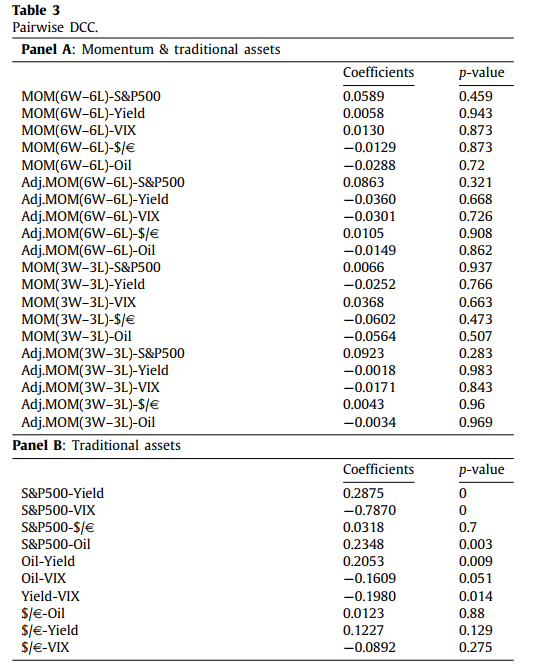

اکنون بررسی می کنیم که آیا بازده تغییر با دارایی های سنتی در ارتباط است (جدول 3 و شکل 3 را ببینید). ما می دانیم که ارتباط بین دارایی های سنتی با صفر تفاوت دارد (جدول 3 ، پانل B). به عنوان مثال ، DCC بین S & P500– Yield ، S & P500-VIX ، S & P500-Oil ، Oil-Yield ، Oil-VIX و Yield-VIX با ضرایب 29٪ ، 79 − ، 23٪ ، 21٪ ، 16٪ و به ترتیب 20٪ در مقابل ، به نظر می رسد تغیییر از دارایی های سنتی (پانل A) جدا می شود ، جایی که همبستگی ها ناچیز هستند و بین ٪ تا 9.2 متغیر هستند. در نتیجه ، یک نمونه تغییر از ارزهای رمزنگاری شده را می توان وسیله ای برای تنوع ریسک در نظر گرفت.

علاوه بر این ، جدول 4 نشان می دهد که یک نمونه تغییر از ارزهای رمزنگاری شده می تواند هم مانع قوی (منفی A0) باشد و هم یک پناهگاه ضعیف (با نامرئی A1 ، A2 و a3) در برابر حرکات جانبی در نفت، بازده ، $ / e و VIX. یک نمونه از تغییر ارزهای رمزنگاری شده نیز می تواند یک تغییر دهنده (مثبت a0) و یک پناهگاه امن قوی (منفی a2) در برابر تغییرات در S&P500 باشد.

این مقاله به بررسی عملکرد استراتژی های تغییر در بازار رمزنگاری شده و به بررسی تنوع و مزایای حمایت از تجارت تغییر می پردازد. ما نشان می دهیم که بازده مثبت می تواند از استراتژی های تغییر در کوتاه مدت حاصل شود. این یافته همراه با تحقیقات قبلی (Grobys و Sapkota، 2019) دلالت بر این دارد که بازار رمزنگاری شده در کوتاه مدت و در درازمدت ناکارآمد است. همبستگی بازده بین نمونه تغییر ارزهای رمزنگاری شده و دارایی های سنتی پایین تر از همبستگی بین دارایی های سنتی است. بنابراین ، سرمایه گذاران باید یکنمونه تغییر از ارزهای رمزنگاری شده را به عنوان وسیله ای برای تنوع ریسک و یا محافظت در نظر بگیرند. تحقیقات آینده باید بهینه سازی نمونه ها را با استراتژی های تغییر انجام دهد ، جایی که همبستگی های متغیر زمان می تواند منجر به ایجاد مجدد یک نمونه متنوع دارایی شود.

برای مشاوره رایگان میتوانید با کارشناسان ما مستقیم صحبت کنید

تلفن مشاوره و راهنمایی

آکادمی مالی آتِس به عنوان یکی از برترین مراکز آموزشی در زمینههای مالی و سرمایهگذاری، با هدف ارتقای دانش و توانمندیهای حرفهای شما فعالیت میکند. ما در آتِس، به شما این امکان را میدهیم تا با بهرهگیری از دورههای تخصصی، درک عمیقی از بازارهای مالی و اصول سرمایهگذاری به دست آورید. دورههای ما توسط اساتید مجرب و متخصص طراحی شدهاند تا شما را از مباحث تئوری به تجربه عملی برسانند و شما را برای موفقیت در دنیای مالی آماده کنند.

در آکادمی مالی آتِس، ما به شما تضمین میدهیم که با یادگیری مفاهیم مالی بهروز، مهارتهایی کسب خواهید کرد که نه تنها در بازارهای مالی، بلکه در تمامی جنبههای زندگی مالی شما تاثیرگذار خواهد بود. اینجا، شما با همراهی اساتید برجسته، بهصورت حضوری و آنلاین آموزش میبینید و از پشتیبانی مداوم ما بهرهمند خواهید شد تا به هدفتان در دنیای مالی دست یابید. ما در آکادمی مالی آتِس، به آینده مالی شما فکر میکنیم!

تمام حقوق وب سایت متعلق به هلدینگ آتِس می باشد و هرگونه کپی برداری بدون ذکر منبع مجاز نمی باشد و پیگیری قانونی دارد.