این مقاله را به دوستان خود پیشنهاد دهید

Ed Seykota یک اسطوره در دنیای ترید است. توانایی او در تولید برآیند مداوم برای دههها، و رشد زیاد حسابهای موکلانش یک جایگاه متمایز برای او به وجود آورده است. اما چه کسی الهام بخش روشهای معاملاتی این خبره بازار بود؟

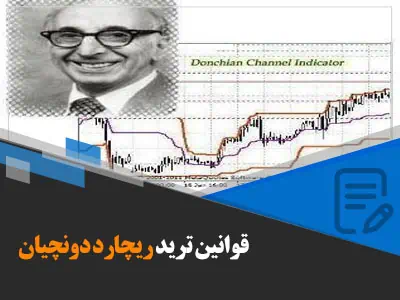

ریچارد دونچیان سیستم روند محور موفقیتآمیز خود را تا سن ۶۵ سالگی شروع نکرد. او بسیار موفق بود و به تجارت تا دهه 90 سالگی خود ادامه داد. در حالی که او عمدتا در زمینه کالاها فعالیت میکرد، تحلیل فنی او برای هر بازاری قابلاستفاده است.

سیستم قانون ترید ۴ هفتهای Donchian در بطن بسیاری از سیستمهای تجاری موفق بوده است، و یکی از سادهترین و سودمندترین راهها برای تجارت در بازارهای رایج است. مردم اغلب فکر میکنند که پیچیده بودن بهتر است؛ اما قانون ۴ هفتهای، یک راه مستقیم برای هدایت شما به سمت درست یک ترید سودآور است. توجه داشته باشید که این سیستم همچنین الهامبخش Richard Dennis برای روشهای تجاری خود بود و توسط ” تریدرهای لاکپشتی ” مشهور تعلیم گرفته شد.

جدا از قانون ۴ هفتهای، دونچیان با یک سیستم میانگین تقاطع سیگنال متحرک پنج و بیست روز کار کرد و با استفاده از یک دوره زمانی هفتگی، قوانین خرید و فروش را ابداع کرد.

در طی مصاحبه Ed Seykota در کتاب خبرگان بازار، تالیف Jack Schwagger، ED تاثیراتی که قوانین معامله ریچارد دونچیان در سیستم ترید او را داشت تشریح کرد. در حالی که دونچیان از سیستم میانگین تقاطع سیگنال متحرک پنج و بیست روز استفاده میکرد، اد از میانگینهای متحرک نمایی استفاده کرد ( که در آن وزن بیشتر به دادههای جدیدتر داده میشود تا میانگین متحرک را محاسبه کنند). این اتفاق در اوایل دهه ۱۹۷۰ رخ داد – زمانی که کامپیوترها تازه وارد و بسیار آهسته بودند. برای مثال، Ed تقریباً ۱۰۰ تغییر از چهارتا سیستم روندمحور را در یک کامپیوتر که به اندازه یک اتاق بود آزمایش کرد، و آزمایشهای او شش ماه طول کشید تا تکمیل شوند.

کسی که الهام بخش یکی از تاجران برتر جهان بوده، کسی است که شایسته توجه و مطالعه ما است!

قوانین معامله ریچارد دونچیان

نظرتون رو درمورد قوانین معامله ریچارد دونچیان با ما به اشتراک گذارید.

برای مشاوره رایگان میتوانید با کارشناسان ما مستقیم صحبت کنید

تلفن مشاوره و راهنمایی

آکادمی مالی آتِس به عنوان یکی از برترین مراکز آموزشی در زمینههای مالی و سرمایهگذاری، با هدف ارتقای دانش و توانمندیهای حرفهای شما فعالیت میکند. ما در آتِس، به شما این امکان را میدهیم تا با بهرهگیری از دورههای تخصصی، درک عمیقی از بازارهای مالی و اصول سرمایهگذاری به دست آورید. دورههای ما توسط اساتید مجرب و متخصص طراحی شدهاند تا شما را از مباحث تئوری به تجربه عملی برسانند و شما را برای موفقیت در دنیای مالی آماده کنند.

در آکادمی مالی آتِس، ما به شما تضمین میدهیم که با یادگیری مفاهیم مالی بهروز، مهارتهایی کسب خواهید کرد که نه تنها در بازارهای مالی، بلکه در تمامی جنبههای زندگی مالی شما تاثیرگذار خواهد بود. اینجا، شما با همراهی اساتید برجسته، بهصورت حضوری و آنلاین آموزش میبینید و از پشتیبانی مداوم ما بهرهمند خواهید شد تا به هدفتان در دنیای مالی دست یابید. ما در آکادمی مالی آتِس، به آینده مالی شما فکر میکنیم!

تمام حقوق وب سایت متعلق به هلدینگ آتِس می باشد و هرگونه کپی برداری بدون ذکر منبع مجاز نمی باشد و پیگیری قانونی دارد.