این مقاله را به دوستان خود پیشنهاد دهید

تعریف باند بولینگر (Bollinger Band)

باند بولینگر ابزاری برای انجام تحلیل های فنی است که توسط مجموعه ای از خطوط که به فاصله ی 2 انحراف معیار (به صورت مثبت و منفی) نسبت به یک میانگین متحرک ساده (SMA) از قیمت ترسیم می شوند، مشخص می شود (این فاصله می تواند به نسبت نیاز کاربر تنظیم شود). باندهای بولینگر توسط معامله گر فنی معروف، جان بولینگر، طراحی و کپی رایت شده اند.

همانطور که در چارت پایین مشاهده می شود باندهای بولینگر، خط SMA 20- روزه یک سهام را توسط دو نوار در بالا و پایین آن و بصورت همگام با روند روزانه قیمت سهام دربر گرفته اند. انحراف معیار به صورت کلی بیانگر مقیاسی از نوسان ها است و به همین خاطر در زمان افزایش نوسان بازار این نوارها عریض تر و در زمان کاهش نوسان نوارها جمع تر خواهند شد.

نکات کلیدی

بهترین نرم افزار برای تمرین ترید و بک تست استراتژی! همین الان از اکانت 5 روزه استفاده کن.

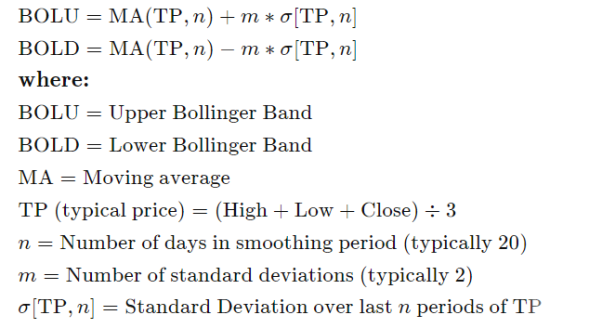

قدم اول در محاسبه باندهای بولینگر، محاسبه میانگین متحرک ساده (معمولا بصورت 20 روزه) برای ورقه بهادار مورد نظر است. یک میانگین متحرک 20 روزه، میانگین قیمت پایانی ورقه بهادار در 20 روز اول را بعنوان اولین نقطه داده خود محاسبه می کند. در نقطه داده بعدی، اولین قیمت حذف شده، قیمت روز 21م به آن اضافه و میانگین آن محاسبه خواهد شد. این روند به همین صورت ادامه پیدا خواهد کرد. پس از آن، انحراف معیار قیمت ورقه بهادار محاسبه می شود. انحراف معیار، مقیاسی ریاضی برای بیان نوسان میانگین است و عمدتا در علم آمار، اقتصاد، حسابداری و امورمالی مورد استفاده قرار می گیرد. در حقیقت انحراف معیار یک مجموعه داده ی مشخص، بیانگر میزان پخش شدگی اعداد این مجموعه نسبت به مقدار میانگین آنها خواهد بود. مقدار انحراف معیار با گرفتن جذر واریانس (که خود میانگین مربع اختلافات اعداد مجموعه نسبت به مقدار میانگین آنهاست) محاسبه می شود. پس از آن مقدار انحراف معیار در 2 ضرب شده و مقدار حاصله یک بار را با هر نقطه در نمودار SMA جمع و یک بار از آن ها کسر می شود. با این کار نوار های بالایی و پایینی مشخص خواهند شد.

فرمول ریاضی باند بولینگر در زیر آمده است:

استفاده از باندهای بولینگر محبوبیت زیادی در بین معامله گران دارد. بسیاری از آنها بر این باورند که هر قدر قیمت ها به نوار بالایی نزدیک تر باشند، بازار بیشتر در وضعیت خرید بیش از حد و هر اندازه قیمت ها به نوار پایینی نزدیک تر باشند بازار بیشتر در وضعیت فروش بیش از حد قرار گرفته است. جان بولینگر نیز مجموعه از 22 قانون در جهت استفاده از این باندها بعنوان سیستمی برای معامله گری تعیین کرده است.

فشردگی، اصلی ترین مفهوم مورد استفاده در مبحث باندهای بولینگر است. فشردگی به موقعیتی اطلاق می شود که در آن نوارها به یکدیگر نزدیک شده و میانگین متحرک را محصور کرده اند. این مساله نمایانگر بازه ای از نوسان کم در بازار، افزایش احتمالی نوسان بازار در آینده و یک موقعیت بالقوه برای انجام معامله خواهد بود. در حالت عکس، هر اندازه که نوارها از یکدیگر دورتر شوند احتمال کم شدن نوسان در بازار بیشتر شده و احتمال خروج از معامله نیز افزایش پیدا خواهد کرد. البته این نوار ها نمی توانند زمان وقوع این تغییر و یا جهت احتمالی قیمت ها را پیش بینی کنند.

تقریبا 90% تغییرات قیمت در بین دو نوار رخ می دهد؛ بنابراین هر شکافت در بالا یا پایین نوارها یک رویداد بزرگ به حساب خواهد آمد. بروز یک شکافت را نمی توان یک سیگنال معامله به حساب آورد اما اکثر افراد به اشتباه رسیدن قیمت یا بیرون زدن قیمت از یک نوار را به عنوان سیگنالی برای خرید یا فروش تفسیر می کنند. همچنین شکافت ها نمی توانند نشانگری از جهت و یا میزان حرکت قیمت ها در آینده باشند.

از باندهای بولینگر نمیتوان به عنوان یک سیستم کامل و مجزا برای انجام معامله استفاده کرد و این باندها تنها یک اندیکاتور برای بیان میزان نوسان قیمت ها در بازار خواهند بود. جان بولینگر به معامله گران توصیه می کند برای تولید سیگنال های مستقیم در بازار، از باندها بولینگر همراه با دو یا سه اندیکاتور غیر مرتبط دیگر بهره ببرند و از نظر وی استفاده از اندیکاتور های مبتنی بر داده های مختلف بسیار حائز اهمیت خواهد بود. چند نمونه از تکنیک های مورد علاقه وی، استفاده از اندیکاتور همگرایی/واگرایی میانگین متحرک (MACD)، حجم معاملات تعادلی (On-balance volume) و شاخص قدرت نسبی (RSI) می باشد.

به دلیل محاسبه باندها از روی میانگین ساده متحرک، وزن قیمت های قدیمی با وزن قیمت های جدیدتر یکسان بوده و این امر می تواند باعث رقیق شدن اطلاعات قیمتی جدید توسط اطلاعات قدیمی شود. همچنین استفاده از SMA 20 روزه و 2 انحراف معیار حالتی اختیاری داشته و ممکن است برای همگی و برای تمامی موقعیت ها قابل استفاده نباشند؛ بنابراین نیاز است تا معامله گران SMA و مقدار انحراف معیار را به نسبت نیاز خود تنظیم کرده و سپس آن ها را تحت نظر بگیرند.

در انتها می توان گفت که باندهای بولینگر برای تشخیص موقعیت هایی طراحی شده اند که شانس بیشتری برای موفقیت یک سرمایه گذار به همراه داشته باشند.

دیگه وقتش رسیده که تریدهای معمولی رو کنار بذارید. با اکانت تریدینگ ویو، به ابزارهایی دسترسی پیدا میکنید که حرفهایها استفاده میکنند. همین حالا شروع کنید و تفاوت رو احساس کنید!

برای مشاوره رایگان میتوانید با کارشناسان ما مستقیم صحبت کنید

تلفن مشاوره و راهنمایی

آکادمی مالی آتِس به عنوان یکی از برترین مراکز آموزشی در زمینههای مالی و سرمایهگذاری، با هدف ارتقای دانش و توانمندیهای حرفهای شما فعالیت میکند. ما در آتِس، به شما این امکان را میدهیم تا با بهرهگیری از دورههای تخصصی، درک عمیقی از بازارهای مالی و اصول سرمایهگذاری به دست آورید. دورههای ما توسط اساتید مجرب و متخصص طراحی شدهاند تا شما را از مباحث تئوری به تجربه عملی برسانند و شما را برای موفقیت در دنیای مالی آماده کنند.

در آکادمی مالی آتِس، ما به شما تضمین میدهیم که با یادگیری مفاهیم مالی بهروز، مهارتهایی کسب خواهید کرد که نه تنها در بازارهای مالی، بلکه در تمامی جنبههای زندگی مالی شما تاثیرگذار خواهد بود. اینجا، شما با همراهی اساتید برجسته، بهصورت حضوری و آنلاین آموزش میبینید و از پشتیبانی مداوم ما بهرهمند خواهید شد تا به هدفتان در دنیای مالی دست یابید. ما در آکادمی مالی آتِس، به آینده مالی شما فکر میکنیم!

تمام حقوق وب سایت متعلق به هلدینگ آتِس می باشد و هرگونه کپی برداری بدون ذکر منبع مجاز نمی باشد و پیگیری قانونی دارد.